基金再次跌入热搜!找到了下跌的原因

本报记者王思文

今日a股再现调整,开盘后不久“股市”、“基金”这个话题冲上了热搜榜。

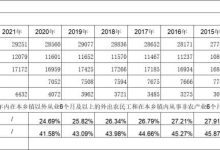

截至9月15日收盘,上证指数下跌1.16%,深证指数下跌2%以上,创业板指数和科技创新50指数下跌3%以上,两市4162家公司下跌,只有677家公司上涨。

板块方面,前期积累增长较大的板块有明显调整。其中,光伏、风电、储能、锂电池的概念大幅下降,半导体、有色金属、汽车、化工、天然气、石油、电力等板块疲软。

但值得注意的是,房地产、银行、煤炭、保险等板块逆市拉升。

是什么导致了市场的大幅下跌?如何看待后续市场?《证券日报》记者今天采访了华夏、南方、银华、浦银安盛、摩根、万家、民生加银、创金合信、大成、西部利得、恒生前海等基金公司,迅速解读了今天股市的大幅调整,并分析了未来的投资机会。他们表示,市场的显著调整主要是由于一系列国内外因素的共同作用。短期市场可能仍保持冲击趋势,但中长期投资价值已经具有。

新能源领域外部新闻市场

理解误区很多

9月15日,市场最关注的是增长轨道的大幅回落,特别是在新能源领域,光伏跌幅最深。许多基金公司认为,主要原因是外部事件的影响导致了繁荣轨道的整体压力。

恒生前海基金投资经理谢军在谈到今天光伏板块大幅下跌的原因时告诉记者:“市场担心国内光伏组件出口欧洲可能会受到当地行政命令的影响。此外,最近一些地区的电力限制导致硅生产减少,供应释放略低于预期。市场担心光伏的短期供应和长期需求。”

总的来说,今天新能源行业的领先地位主要是由于外部政策导致的市场风险偏好的变化,这引起了对新能源出口产业链的担忧。

“从实际情况来看,我们认为市场有很多误解。华夏基金向记者强调,“外部政策并不意味着消除中国的供应链。对于企业来说,为了满足补贴标准而重塑供应链,得不偿失。此外,欧委会没有列出欧洲光伏产业链脱钩所涉及的国家和地区,该提案将在生效后24个月正式实施。欧洲一直有光伏供应链的独立需求,但当地产业链的发展仍需要很长时间。一刀切的脱钩与其能源危机的现实完全不一致,因此在中短期内几乎没有实质性的影响。”

基金公司普遍认为,增长轨道从低反弹到积累了大幅增长,反弹大,速度快,交易结构繁荣新能源、汽车等增长板块短期过于拥挤,交易高,因此有部分资本利润压力,也进一步加剧了整体市场冲击。

“然而,成长型股票的投资与需求繁荣、业绩兑现和估值收益比密切相关。明年仍有超出预期的机会,完全看跌的逻辑很难站稳脚跟。”华夏基金表示。

从宏观角度看,西部利得基金认为,外部环境不确定性进一步增加,美国8月份CPI仍较高,美联储加息和可持续性可能超出预期,市场风险偏好持续下降,国际地缘政治环境持续紧张,国内部分地区反复疫情,房地产销售数据尚未稳定,出口经济仍面临压力等宏观因素也是当前市场调整的原因。

市场没有系统的下行风险

中长期投资价值正在孕育

基金公司认为,在短期内,市场可能会面临一定的压力。”当前的经济预期在“不那么糟糕”和“缺乏上升灵活性”之间反复纠正,流动性仍然是a股市场的主要矛盾。”上海投资摩根基金表示,在没有系统性风险的情况下,a股市场将继续处于流动性为主要驱动力的框架内,支持资产估值。

然而,中长期投资价值正在孕育。万佳基金告诉记者,“稳定增长政策有望继续努力。从中国来看,8月份金融数据稳定,但信贷内生动能不足,流动性依然充裕。随着前期金融资金的到位和稳岗稳就业政策的努力,经济正在恢复上升趋势。从资本市场来看,股市流动性有望保持合理充裕。我们长期以来一直对a股优质资产的投资价值持乐观态度。”

西部利得基金认为,未来市场应平衡把握结构性机遇。”短期内,市场结构在增长和价值之间进行了调整,分阶段趋于平衡。从长远来看,考虑到政策实施效率和国内经济韧性,我们将继续关注主线下房地产和房地产链的稳定增长,军事、新能源、半导体等高端制造硬领域的持续繁荣,以及疫情后消费板块的复苏。”

从目前a股估值水平与历史类似时期相比,黄金合信基金首席战略分析师王静表示,“中长期市场潜在回报和胜率较高,短期非理性下跌释放部分风险,因此我们不认为a股市场有更大的系统性风险,建议投资者看跌短期波动,根据其风险承受能力做好资本安排。”

大成基金还强调,市场没有系统的下行风险,从市场趋势分析来看,短期a股市场横向波动的可能性较大。

此外,基金公司认为,近期市场风格开始出现转换迹象。“房地产领域的积极措施正在频繁出台,因此低估值、高股息的表现明显优于市场。目前,仍建议缓慢释放低布局的宏观悲观预期。估值修复的顺周期板块,包括银行、房地产、家电等房地产链行业。增长风格的弱整理趋势可能还会持续一段时间,短期内不怕调整,新能源板块估值消化后可以选择配置。大成基金告诉记者。

民生加银基金在行业配置方面表示,可以关注“银房电建”。一是“施工链”。今年上半年,大量基础设施项目投入使用。参照历史,如果前期新开工增速明显回升,基础设施投入使用量往往会在今年9月至12月迎来一轮施工旺季,预计施工增速将回升。我们可以关注建筑和电网行业。二是“房地产竣工链”。随着前期因城市政策支持刚性需求和改善需求的政策出台,降低LPR利率,近期房地产销量在去年低基数背景下有所改善,未来几个月保交楼可能会带来新的变化。以上可能有助于房地产竣工和房地产后周期消费的边际改善。此外,大宗商品价格大幅下跌,成本方面有所改善,房地产竣工链的性能可能有望边际改善。三是“社会金融驱动”。目前,社会金融增长率明显改善,有利于银行业。四是电力板块。随着大宗商品价格达到顶峰,一次性能源价格进入下跌通道,电力企业的成本压力明显缓解。同时,在全国高温天气背景下,用电需求明显增加。从长远来看,随着电力市场改革的推进,电价逐渐实现市场化,周期性火电可能会削弱和回归公用事业属性。

浦银安盛基金表示,低估价值板块可以在短期内均衡布局,适度配置。从中长期来看,高端制造和双碳战略仍然是高度繁荣的板块。估值消化后,明年最好选择高繁荣度子轨道作为配置主线。

应对市场波动

投资者该怎么办?

事实上,自中国基金行业诞生以来,公开发行基金一直坚持“委托、代理财务”的理念,产品涵盖债券、股票、商品、期货、REITS等基础资产,根植于国内市场投资,全球资产配置,为投资者提供不同的风险偏好、不同的资产规模、不同时期的多元化财务需求,在居民财务管理中发挥着非常重要的作用。

“与市场上的其他金融产品相比,该基金具有专业性、透明度和包容性。投资者可以间接参与资本市场的投资,分享经济发展的成果,这是公开发行的一个重要优势。”谢军告诉记者。

从长期业绩来看,我国公开发行基金的长期超额回报也非常明显。公开发行基金的价值投资和长期投资的投资理念有助于帮助投资者形成正确的投资和财务管理理念,形成积极的良性循环。

那么,投资者应该如何应对市场波动呢?恒生前海基金投资经理谢军提出了三项建议:

首先,基金投资不应该有短期致富的心态,更不用说追逐涨跌了。基金是长期投资的工具,可以通过科学投资创造合理的回报,不能不耐烦地期望投资基金能“一夜致富”,否则可能导致非理性的投资行为。

其次,我们应该建立长期投资的概念。高质量的公共基金产品可以在长期投资过程中带来良好的回报。虽然在不利的市场环境中会有波动和回落,但基金更有可能通过专业的风险控制和投资管理来实现牛市和熊市的投资回报。投资者应注意“复利”的效应,长期投资于回报稳定的基金产品,实现财富的增长和积累。

第三,独立思考和反向投资非常重要。当市场大幅下跌或低点时,我们需要保持冷静,放松心态,面对市场的短期调整。从历史上看,大幅下跌往往是长期投资的良好进入点,从延长周期的角度来看,基金可以为投资者创造整体的长期回报,所以不要太关心短期波动,理性地看待下跌。

图片|站酷海洛包图片网制作|朱凌子审核|吴珊编辑|白宝玉终审|张欣